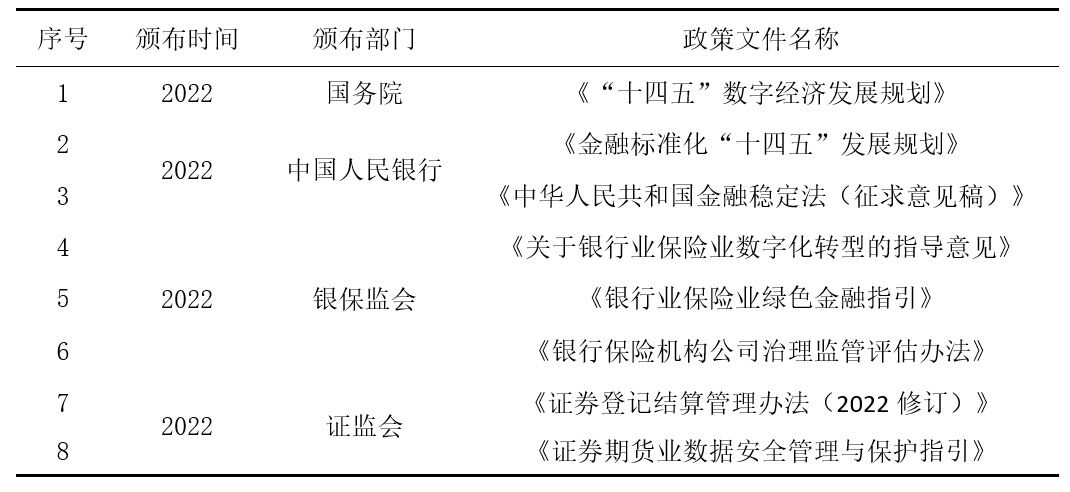

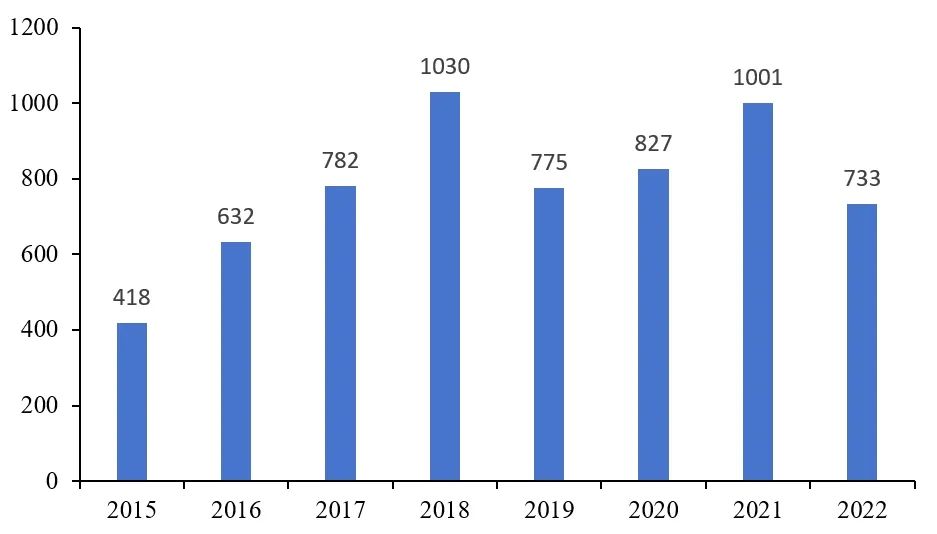

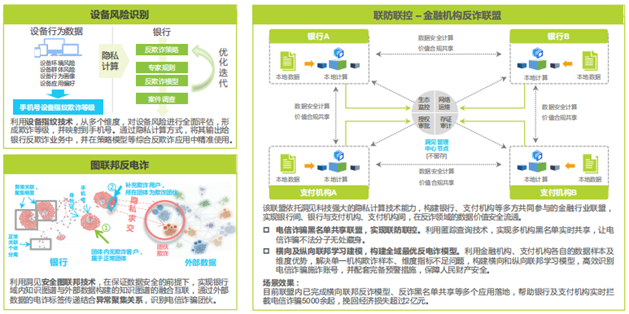

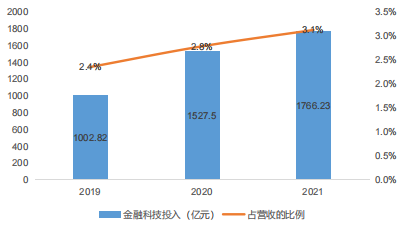

金融业作为现代经济体系中的核心,其发展状况和前景一直备受关注。随着全球化和信息化的发展,我国的金融业也在不断变革和创新,呈现出新的发展趋势和特点:一方面金融科技的发展成为了现阶段金融业的一大亮点,金融科技的应用,如移动支付、区块链、人工智能等,正在改变金融业的服务模式和业务流程;另一方面,随着经济的发展和人民收入水平的提高,金融服务已逐渐普及化。对于金融服务的需求也日益增长,为金融业的发展提供了广阔的市场和机遇。(1)新旧动能转换背景下,国家政策持续利好金融行业发展政策是金融行业发展的重要驱动因素,在进程加快统一化、管理需求精细化推动下,其金融行业需求有望快速释放。目前,中国经济总体呈回升向好态,金融行业在国家政策持续利好的助力下,已经迈入自主创新、效能深化、提质提速新阶段。首先,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》作为立柱架梁,为金融行业发展提供纲领性指导方向,强调科技赋能作用,明确金融与科技间的融合趋势。注重法规标准、监管机制、组织规划、风险防范方面的统筹建设及关键技术的宏观引导,为下阶段金融行业深化发展建立良好的制度环境。其次,《金融科技发展规划(2022-2025年)》作为积厚成势的依托,有助于金融行业发展效能提质提速,通过强调以数据要素应用为基础,并在围绕基础设施建设、产业生态建设方面新增重点任务。与此同时,伴随大数据与智能化应用均进入实质性落地阶段,金融业务创新更加清晰、格局日益优化,通过打通“科技-产业-金融”的良性循环,为技术创新提供多元、高效、灵活的融资服务,促进创新资本形成,推动科技成果产业化应用,助力新旧动能转换。金融科技重新进入缓慢增长的修正整合阶段,各国在金融科技关键底层技术布局加快,大力发展数字金融,并高度关注数据价值的体现,对绿色金融、普惠金融、元宇宙等领域持续加大投入;跨国合作和监管力度加强,跨境交易安全成关注焦点。中国金融科技在经过前期爆发式增长后,行业法规、标准等领域逐渐完善,产业逐步进入更加规范的发展阶段,对于金融科技应用的识别、管理更加严格,旨在不断实现与数字经济的深度融合,助推科技创新与核心竞争力提升。首先,金融科技底层技术——人工智能技术(AI)蓬勃发展。2021-2022年,国内人工智能产业市场规模稳步提升,市场投融资热情高涨,创新能力进一步提升,助力金融行业转型升级、提质增效。在“十四五”国家顶层规划指引下,我国人工智能技术正面临重要的发展机遇期,全国各地区纷纷出台配套政策措施推动人工智能产业建设。人工智能技术迎来投融资热潮,持续引爆产业热点。2018-2021年,人工智能投资额总体呈增长趋势,2021年投资金额最高达2485.82亿元。2022年,人工智能投资数量和投资额稍有下降,投资金额达到1182.72亿元,投资事件达733起。截至2023年11月24日,中国人工智能投资事件达531起,投资金额达660.48亿元。其次,金融科技底层技术——大数据技术(Block Chain)广泛应用。随着“东数西算”工程的全面启动,我国大数据投融资结构不断优化,2021-2022年产业规模稳步增长,已由前期的爆发式增长逐渐步入稳定增长阶段。目前全国一体化大数据中心体系已完成总体布局设计,在相关政策带动下,将形成算力资源协同、数据跨区域流动的良好局面,全国统一的数据要素大市场加快形成,大数据将带动金融行业将迈向高质量发展。再次,金融科技底层技术——安全技术的稳定增长。金融业务对经济数据的高度敏感决定了金融机构对跨行业数据的安全、透明流动存在强烈的需求。我国数字经济发展面临的安全形势日趋严峻,政府对信息安全建设的支持力度将持续提升,信息安全行业将迎来巨大政策性红利和发展契机。2017-2021年,国内网络安全上市公司总收入的五年年复合增长率维持在20%-30%范围,预计未来网络安全行业依然会保持较高的收入增速。随着《反电信网络诈骗法》的落地实施,作为电信网络诈骗的最后一环,银行等金融机构成为反电诈的重要执行者。洞见科技借助设备指纹、知识图谱等前沿技术与隐私计算高度结合,助力金融机构反电诈的应用实践;同时联合银行、支付机构等多类型金融机构,形成全行业联防联控联盟,提高金融机构电信诈骗拦截率,减少经济损失,保障人民财产安全。最后,金融科技在银行业、保险业、其他相关方面的创新与发展迅速。我国银行数字化转型步伐进一步加快,银行业数智化转型政策密集出台,各家银行银行业数智化建设已经初具规模,关注数据治理和合规风险。银行业数智化投入持续增长。2022年以来,相继出台了一些政策文件,加大对银行业数智化转型的支持力度。其中,《金融科技发展规划(2022-2025年)》、《关于银行业保险业数字化转型的指导意见》等政策文件,对银行业强化金融科技投入、加快数智化转型提出了较高要求。伴随银行业数智化建设已经初具规模,关注数据治理和合规风险。银行业已基本实现了金融产品、营销、风控等领域的数智化。从行业监管来看,更加关注数据治理和合规风险,提高数据使用效率、保障数据安全成为银行关注的重点之一。伴随银行业数智化投入持续增长。2021年,28家商业银行金融科技投入合计达1766.23亿元,较2020年大幅增长15.63%。金融科技投入占营收的比例达到3.1%,较2020年增长0.3%。2022年上半年,金融科技投入持续快速增长,其中,交通银行金融科技投入28.05亿元,同比增长14.50%;光大银行科技投入21.38亿元,同比增长25.47%图3 2019-2021年银行金融科技投入及占营收比例

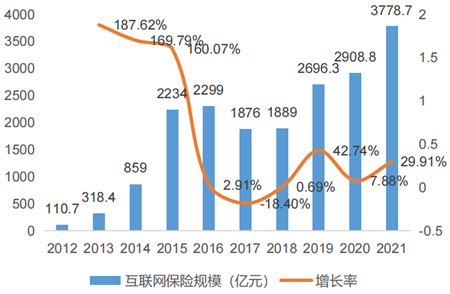

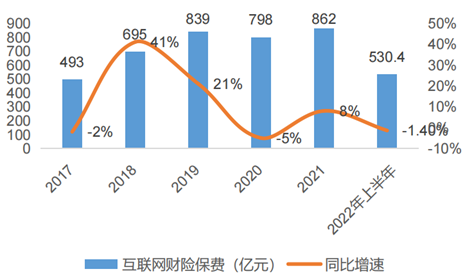

金融科技在保险业的创新和发展。2022年,在监管和业务内生需要的双重推动下,金融科技在保险业的应用持续提升。科技投入持续上升,加速保险业数智化进程。保险行业监管政策日趋完善,促进保险科技规范健康发展。智能化、数字化成为各行业谋发展的普遍趋势,保险行业也在此契机下谋求转型。截至2022年上半年,我国共有73家保险公司开展互联网财产保险业务。互联网财产保险累计保费收入530.4亿,同比负增长1.4%。图4 2012-2021年中国互联网保险保费规模及变化情况

图5 2017-2022年上半年中国互联网财产保费规模情况

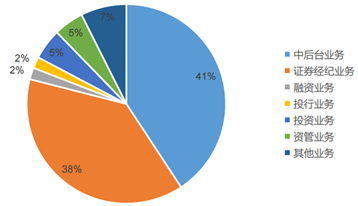

金融科技在其他行业的创新和发展。①证券业数智化的投入稳定增长。从21家券商年报中披露的金融科技投 入情况数据来看,2021年,21家券商金融科技投入总额达到174.33亿元,同比增长33.16%。证券经纪业务和中后台业务占比较高。两者合计占比78.98%;其中,中后台IT投入占比最大,投入增长也较快,占比为40.74%;证券经纪业务投入占比为 38.24%;投行、资管、融资、投资等业务各自的IT投入占比均不足10%。图6 2021年证券业各类型业务金融科技投入占比情况②信托业数智化转型加速。随着国内政策要求信托行业回归本源,压降信托“通道”业务规模,对信托公司智能化投研能力、智能风控水平等方面提出了较高要求。信托业数智化投入持续增长,行业集中度上升。2019-2021年行业金融科技累计投入为60.41亿元,其中,2021年金融科技投入为22.74亿元,同比增长10.6%。从行业集中度来看,头部效应明显,投入排名前十的信托公司金融科技投入规模占比持续提升,从2019年的44%上升至2021年的46%。图7 2019-2021年信托业金融科技投入及占营收比例情况国际经济环境低迷,全球步入低利率时代,影响我国出口韧性。我国经济展现较强韧性,服务业与高端制造业驱动增长,但部分领域仍承压。央行灵活调整货币政策,宏观审慎政策适度放松,缓解企业融资难题。同时,小微企业融资困境待解,需创新金融模式支持。网络经济蓬勃发展,电子商务与网红带货为金融恢复注入新动力。社会信用环境整体改善,但“逃废债”现象仍需警惕。金融行业应强化信用评估,降低风险。高技术金融人才回流,为金融产品创新、机构管理、风控体系建设提供有力支撑。支付结算方式日益多样,电子货币及创新支付方式提升交易效率,促进供应链金融业务革新。金融行业应抓住人才回流与支付创新机遇,推动行业持续健康发展。金融行业作为经济的核心领域之一,对人才的需求一直较为广泛。以下是对金融行业人才需求的梳理和分析:(1)金融专业技能人才:金融机构需要具备专业的金融知识和技能的人才,例如金融产品设计、风险管理、投资分析、财务分析、会计等专业技能。这些人才能够为金融机构提供专业的服务和支持。(2)数据分析和科技人才:随着金融科技的发展,金融行业对数据分析和科技人才的需求日益增加。金融机构需要懂得数据分析和应用科技手段的人才来处理大量的金融数据,进行风险评估、定价模型建立、智能投顾等工作。(3)风险管理和合规人才:金融行业对风险管理和合规方面的人才需求非常重要。这些人才能够帮助金融机构制定风险管理策略,监测市场风险,确保合规运营,并应对监管政策的变化。(4)金融销售和市场开拓人才:金融机构需要具备销售和市场开拓能力的人才来推广金融产品和服务。这些人才应具备良好的沟通能力、销售技巧和市场洞察力,能够有效地开拓客户资源并提供定制化的金融解决方案。(5)国际金融和跨境人才:随着全球经济一体化的加深,金融机构对具备国际金融和跨境业务能力的人才需求也在增加。这些人才应了解国际金融规则和市场动态,能够处理复杂的跨境交易和海外投资业务。(6)创新和创业人才:金融科技的快速发展对金融行业带来了许多新的机遇和挑战。金融机构对具备创新和创业能力的人才需求较大,他们能够推动金融业务的创新和数字化转型。综上所述,金融行业人才需求分析需要综合考虑专业技能、科技能力、风险管理、销售能力、国际视野和创新创业等方面的要求。随着金融行业的不断发展和变革,对人才的需求也将不断调整和更新。

2024.03.27

2024.03.27

浏览量:

浏览量: